Как снизить процент по ипотеке в 2021 году? Учитывая, что ипотека не выдается без процентов, то вопрос о низкой ставке интересует каждого заемщика.

Как снизить процент по ипотеке в 2021 году? Учитывая, что ипотека не выдается без процентов, то вопрос о низкой ставке интересует каждого заемщика.

Думать, что процент у всех кредитов одинаков – ошибочно. До момента оформления ипотеки нужно интересоваться процентной ставкой, которая напрямую влияет на показатель переплат.

Возможно ли сэкономить на ипотеке? Вопрос не абсурдный, если воздействовать на уменьшение процента, который зависит от некоторых фиксированных факторов. Банки заинтересованы в том, чтобы клиенты брали ипотеку, а заемщики в свой черед могут воздействовать на проценты в силу своих возможностей.

[color-box color=»leftblue»]Давно не является секретом то, что если отказаться от страховки, показатель ипотечных ставок возрастает автоматически, но есть и другие способы изменения процентов.[/color-box]

От чего зависит процент по ипотечному кредиту?

Оформление ипотеки – это единственная возможность для некоторых семей стать владельцем собственного жилья. Даже несмотря на то, что заемщику приходиться переплачивать во много раз, ипотечное кредитование все равно пользуется популярностью.

Оформление ипотеки – это единственная возможность для некоторых семей стать владельцем собственного жилья. Даже несмотря на то, что заемщику приходиться переплачивать во много раз, ипотечное кредитование все равно пользуется популярностью.

В жестких условиях банков предусмотрено выплачивание процента, отказаться от которого невозможно. Но альтернативный способ существует – попытаться уменьшить кредитную ставку. Сделать это самостоятельно заемщик не может, а подыскать несколько вариантов уже не проблематично.

На ставку оказывает влияние:

- Период кредитования – чем меньше срок, тем и меньше показатель процента (из-за рисков невозврата).

- Сумма – банку выгоднее давать большее количество денег, из которых он в итоге получит заметную прибыль.

- Список документов – чем больше бумаг предоставит заемщик, тем меньше рисков для банка, который будет готов проявить лояльное отношение.

- Категория клиента – чем больше у заемщика источника доходов, тем и на большие привилегии он может рассчитывать.

- Кредитная история – может повлиять на снижение ставки, особенно, если заемщик уже сотрудничал с этим же банком.

- Присутствие обеспечения – дополнительный ликвидный объект станет еще одним плюсом в оформлении ипотеки.

- Сумма первоначального взноса – лучше вносить большую часть от полной стоимости недвижимости (также поможет понизить значительно ставку).

- Тип приобретаемого объекта – процент на покупку в новостройках и на готовое жилье отличается, а определяется исключительно только банком.

- Проводимые акции – еще один шанс заемщику получить низкий процент, так в преддверии какого-нибудь праздника.

- Единоразовые комиссии, влияющие на фиксированную ставку по ипотеке.

- Страхование – если его нет, то кредит обходится дороже на 1-3 %.

- Выбранный способ проведения сделки – при электронной регистрации ставка выставляется ниже, чем при оформлении обычных бумаг (действует не во всех банках).

- Участие в отдельной программе – может оказать воздействие на итоговую ставку при наличии материнского капитала, социальной или военной ипотеки.

[color-box color=»greydockc»]Учитывать заемщик должен не только эти факторы, но и существующие разовые комиссионные сборы, внеплановые платежи и другие операции, влияющие на ставку по ипотеке.[/color-box]

Спешить оформлять не нужно даже при необходимости срочного получения денег. В своих интересах клиент может почитать закон о снижении ставок, рассмотреть возможные ситуации и перечень всех надежных банков.

Рекомендуем к просмотру:

Как сэкономить на процентах и дополнительных платежах?

Понижение ставки не произойдет само собой, а некоторые заемщики не знают даже, что такое возможно. В одном и том же банке процент по кредитам определяется индивидуально для каждого клиента. Система работает автоматически, но ею управляет персонал, который знает, как повлиять на ставку без ущерба для обеих сторон.

Сэкономить позволяют несколько хитростей:

- Заемщик должен внимательно подойти к выбору кредитного продукта, а для этого нужно просчитать несколько вариантов с учетом всех пунктов.

- Прежде чем оформлять ипотеку, нужно постараться внести максимальный взнос в банк (это влияет на риски кредитора).

- Не пренебрегайте своей репутацией как клиента (у заемщика должна быть положительная кредитная история).

- При возможности найдите платежеспособного поручителя.

- Под залог нужно предоставить любой ликвидный объект (движимый или недвижимый).

- Поинтересуйтесь текущими лояльными программами по кредиту, так ипотека с господдержкой (право на льготу нужно подтверждать).

[color-box color=»greydt»]Повлиять на процентную ставку заемщик сам не может, но придерживаться некоторых советов совсем не трудно. Большинство клиентов банка в меру своей неосведомленности выплачивают большие проценты, которые ложатся на плечи обузой.[/color-box]

Далеко не всегда ипотека становится в тягость заемщику – выгодные условия найти можно в каждом банке, уделив немного времени на их изучение прежде чем подписывать бумаги.

Как снизить процент по действующей ипотеке?

Как же действовать, если по ипотечной программе процент уже насчитан и договор оформлен? Заемщик имеет право обратиться в банк для решения этого вопроса, но в большинстве случаев клиента ждет разочарование. Даже если и будет снижена ставка, то совершенно несущественно и на общую сумму выплат это сильно не повлияет.

Уменьшение процентных ставок по ипотеке вероятно, если вы ее уже получили по следующим схемам:

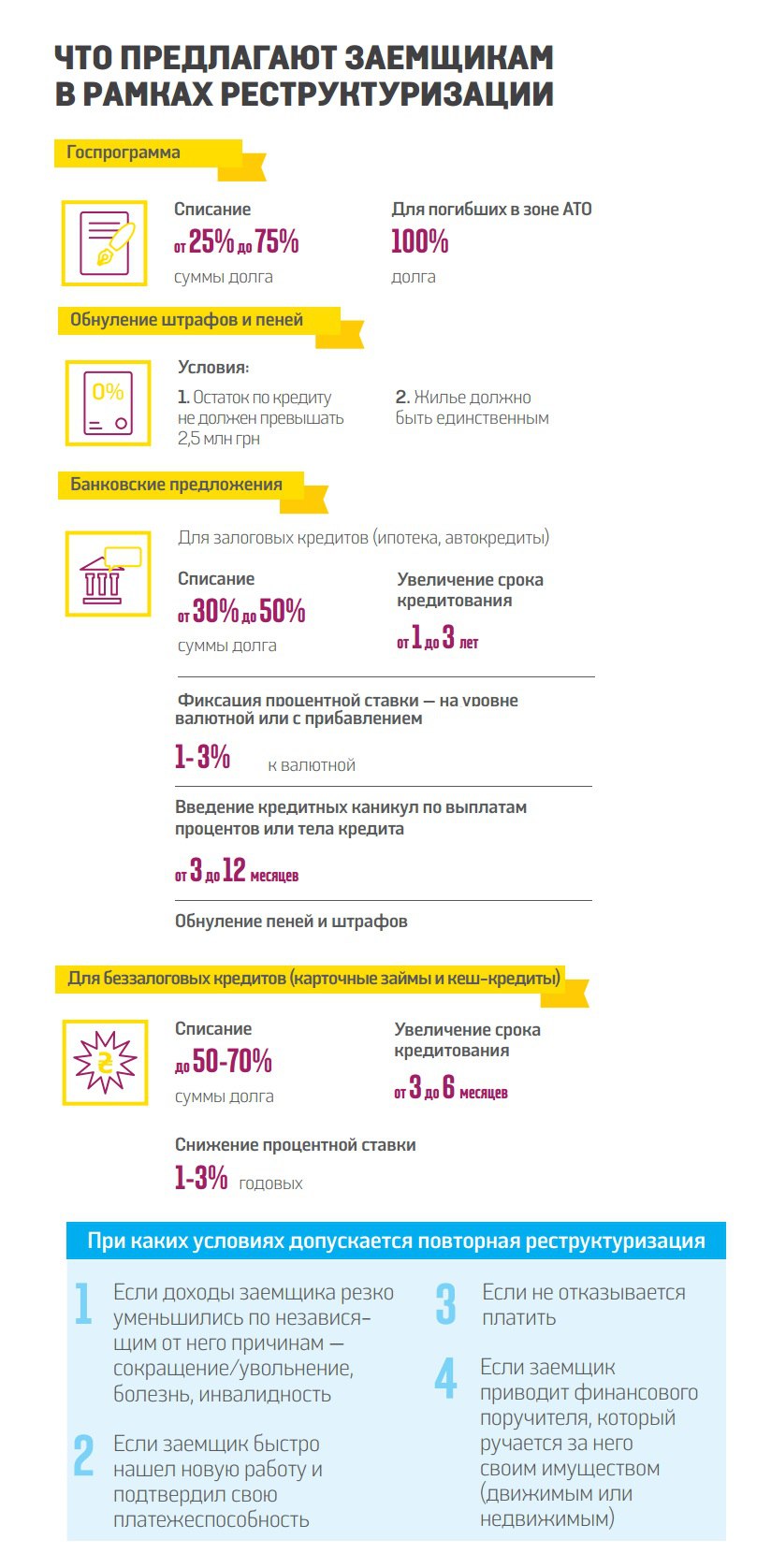

- Реструктуризация. Позволяет выиграть на переплате за счет изменения размеров ежемесячного платежа. В банке могут пересчитать доход заемщика, если он увеличился по сравнению с датой, на которую оформлялась ипотека.

- Рефинансирование. Такая услуга банка называется «кредит в кредит», которую можно оформить в любой финансовой организации, которая ее предлагает. Суть заключается в том, что заемщик снова обращается как потенциальный клиент, но уже с целью экономии на ипотеке – для этого будут пересчитываться сроки договора и ставка соответственно.

- Государственная поддержка. Заемщик может стать участником соцпрограммы, если попадет в соответствующую категорию (молодые семьи, военные, пенсионеры). Для выплат можно задействовать материнский капитал или лояльные условия для военнослужащих.

- Судебное разбирательство. Банк может нарушить условия договора и в таком случае заемщик вправе обратиться за защитой своих интересов. При грамотном подходе можно снизить переплату и пересчитать процент.

- На случай приобретения объекта недвижимости в новостройке до полного строительства банк выдает кредит под более высокий процент, который может быть снижен после ввода дома в эксплуатацию. Ставку могут снизить на 1-3 % если оформить страховку и оценить квартиру.

Полезное видео:

Клиент банка не должен опускать руки и тогда, когда уже насчитали ставку базовую по кредитам, ведь и после подписания ее можно изменить – это не раз доказано практикой.

[color-box color=»orange»]Заемщик может действовать в своих интересах постоянно и не нужно бояться обращаться в банк для пересмотрения вашего вопроса. Большинство финансовых учреждений идут навстречу клиенту, так как заботятся о своей репутации и о клиентской базе.[/color-box]

Подходы банков к пересмотру процентной ставки

Банк в 2021 году использует свои методы для снижения процентных ставок, но делает он это всегда не в ущерб своей выгоде. Иначе зачем ему выдавать кредит? В некоторых банках действуют соцпрограммы, которые нацелены на уменьшение ставок по ипотеке.

Банк в 2021 году использует свои методы для снижения процентных ставок, но делает он это всегда не в ущерб своей выгоде. Иначе зачем ему выдавать кредит? В некоторых банках действуют соцпрограммы, которые нацелены на уменьшение ставок по ипотеке.

Заемщик в свой черед должен иметь в виду:

- Выбрать ипотечную программу и при необходимости подготовить документы.

- Узнать условия по снижению ставок и стать их участником.

- Чувствовать себя защищено и сэкономить на ставках позволит договор страхования.

- Онлайн регистрация сделки позволит снизить ставки хотя бы частично.

Надеяться, что ставка уменьшится после обращения, может каждый клиент, но банк не обязан удовлетворять требования тем более, когда договор уже заключен. Свой процент банки устанавливают исходя из рефинансирования центральных банков.

Большинство финансовых организаций имеют возможность снижать процентную ставку в силу своей конкуренции, а также своим постоянным клиентам.

К пересмотру процента банк может использовать такие подходы:

- Изменение валюты – перевести выплаты по ипотеке можно с долларов в национальную валюту или наоборот, просчитав насколько это будет выгодно.

- Снижение помесячного платежа – пересчитывается при изменении обстоятельств у заемщика после его обращения.

- Изменение срока выплат – можно погасить долг быстрее, но для этого нужно написать заявление по форме, предоставляя новые документы о доходах.

Будет полезно просмотреть:

На положительное решение банка о снижении процента влияет:

- Отсутствие просроченных задолженностей и наличие благоприятной истории по другим кредитам.

- Действующий кредит должен быть оформлен на срок от 12 месяцев.

- Ипотека не должна была ранее подвергаться реструктуризации.

- Остаток на счете не менее 500 тысяч (сумма выставляется отдельно каждым банком).

Основные льготы, которые влияют на размер процентной ставки

Благодаря программе государственного субсидирования можно снизить размер процентной ставки по ипотеке. Заемщик в таком случае должен доказать свою финансовую стабильность и факт того, что вовремя погасит долг банку.

Благодаря программе государственного субсидирования можно снизить размер процентной ставки по ипотеке. Заемщик в таком случае должен доказать свою финансовую стабильность и факт того, что вовремя погасит долг банку.

Продолжать выплаты по завышенных процентах по ипотеке клиент будет только тогда, когда не сможет доказать оптимизацию расходов.

Привилегией по снижению процентной ставки могут воспользоваться некоторые категории:

- Молодые семьи и многодетные.

- Военные.

Подтвердить свою льготу нужно документально и это поможет сэкономить на процентах. Безвозмездная субсидия предоставляется в пределах 30 % от стоимости жилья на основе предоставления документов из Департамента жилищного фонда.

[color-box color=»greyds»]Использовать государственные сертификаты можно и на погашение ипотечной задолженности или как первоначальный взнос (ждать несколько год нет необходимости).[/color-box]

В некоторых банках получить льготу на ипотеку стало просто. Так в Сбербанке действует даже специальная программа для заемщиков. Дотация на человека будет увеличиваться на 5 %, если это касается категории многодетных семей.

В некоторых банках получить льготу на ипотеку стало просто. Так в Сбербанке действует даже специальная программа для заемщиков. Дотация на человека будет увеличиваться на 5 %, если это касается категории многодетных семей.

С льготной категорией клиентов банки охотно работают по одной причине – их платежеспособность частично защищается государством. Для клиентов преклонного возраста разработали другую персональную программу, в основе которой лежит и небольшой первоначальный взнос и льготная процентная ставка.

Рефинансирование на ипотеку военных стало доступным с 2015 года, когда уровень индексации снизился. Военную ипотеку пересчитывают по программе НИС с меньшей выплатой кредита и уменьшением размера долга.

Изменить ипотеку на льготных условиях можно через воздействие таких факторов:

- Уменьшение процента.

- Снижение суммы взноса.

- Увеличение сроков выплат основного долга.

Видео по теме:

Что необходимо сделать заемщику для снижения процентной ставки по ипотеке?

Сама по себе ставка не понизится, поэтому в интересах заемщика делать все, чтобы изменить ее в выгодную сторону. Желательно заниматься этим вопросом еще до подписания договора, но прибегнуть к реструктуризации/ рефинансированию также возможно. Лучше договориться с банком об изменении условий, нежели платить штрафы и пеню.

Чтобы максимально воздействовать на снижение процентной ставки, необходимо предоставить подтверждающие документы (справку об изменении зарплаты, сертификат о наличии материнского капитала и прочее).

[color-box color=»rblockquote»]Ипотечная программа пересчитывается после обращения заемщика с соответственным заявлением, на которое банк должен среагировать, подыскав оптимальный вариант и для себя, и для клиента.[/color-box]

Чем раньше заемщик обратиться за изменением условий, тем и быстрее спасет ситуацию. У банка нет специальных кредитов со сниженными ставками, но есть легальные способы, чтобы их пересчитать. Даже если процент уменьшиться на одну-две единицы – это уже положительно отразиться на истории платежей и на величине переплат.