При покупке жилья необходимо точно рассчитать все нюансы. Но первое, о чем стоит задуматься потенциальному заемщику – на какой займ можно рассчитывать. Установленная сумма ипотеки позже может оказать значительное влияние на весь процесс кредитования, и поэтому необходимо сразу разобраться, каким образом устанавливаются суммы кредитов, и какой займ банки могут Вам предложить.

Что влияет на размер ипотеки?

Когда заемщик подает заявку кредитору, обычно он уже знает, в каком размере будет оформлена ипотека. Банки указывают минимальную и максимальную величину займа в условиях той или иной программы.

Да и к тому же, клиент сам знает, сколько средств ему не хватает для покупки недвижимости.

[color-box color=»greydocks»]Но даже при том, что всегда указывается, какой займ клиент может взять на условиях данной ипотечной программы, кредитору необходимо рассчитать максимальную величину кредита, на которую можете рассчитывать именно Вы.[/color-box]

Она определяется при учете следующих факторов:

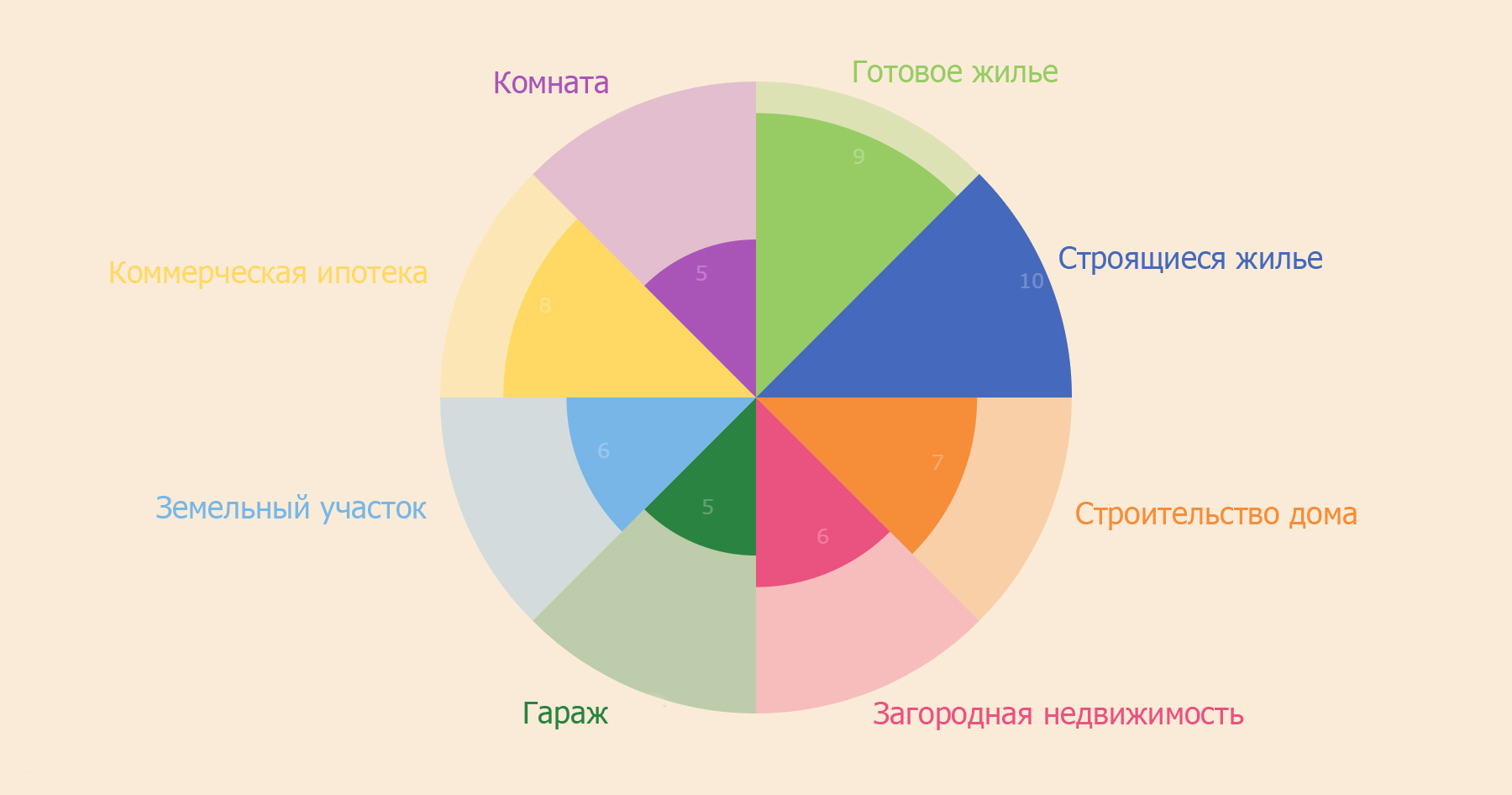

- Вид выбранной недвижимости;

- Доход и финансовые расходы заемщика;

- Возраст клиента;

- Наличие поручителей;

- Стоимость залогового имущества и\или ипотечной недвижимости;

- Возможности кредитора.

Недвижимость

Вид выбранной недвижимости часто значительно влияет на то, какой будет его максимальная сумма. Дело в рисках для кредитора.

Банк не захочет выдавать большой займ на неперспективное или ненадежное жилье, так как нет никаких гарантий, что заемщик точно выплатит ему долг и позже не придется продавать его залоговое имущество, каковым в большинстве случаев становится ипотечная квартира.

Большие кредиты в основном не выдаются на такие виды недвижимости:

- Жилье, которое находится на этапе строительства. Некоторые банки делают исключение, однако это касается лишь тех кредиторов, которые позволяют клиенту покупать квартиру лишь у аккредитованного в данной кредитной организации застройщика. Ведь если строительная компания является партнером банка, то риски снижаются;

- Загородная недвижимость. Дело не только в том, что обычно загородное жилье находится вдали от банка. По большей части, причина кроется в том, что его будет труднее продать, если вдруг заемщик решит уйти от обязательств. Помимо того, такая недвижимость часто стоит меньше, чем жилье в мегаполисе. А при расчете сумы, кредиторы в основном исходят из стоимости ипотечной недвижимости.

[color-box color=»yellow»]Обратите внимание! Кредиторы редко дают большие займы на недвижимость, которая находится дальше, чем в 120 км от банка, в котором оформляется займ.[/color-box]

Доходы и расходы

Здесь все проще. Банк не может дать Вам ипотеку в большом размере, если вместе с этим Ваш уровень дохода не дает ему уверенности в том, что Вы точно сможете его погасить.

Отчасти это является и причиной того, почему обязательным требованием большинства кредиторов является наличие стабильной и высокооплачиваемой работы у клиента. Однако даже при полном соответствии вышеупомянутому условию, клиенту могут не дать максимальный кредит.

А причиной этому может быть следующее:

- Наличие других непогашенных кредитов. Если у клиента есть еще один или несколько долгов, то от его дохода отнимают общую величину ежемесячных платежей по кредитам. А при расчете кредита уже исходят из полученной суммы. Если она невелика, то нельзя рассчитывать на ипотеку в крупном размере;

- Наличие иждивенцев. Некоторые кредиторы учитывают и расходы на каждого из членов семьи заемщика. Наряду с этим рассчитывается определенная минимальная сумма на каждого из иждивенцев, и также отнимается от общего дохода.

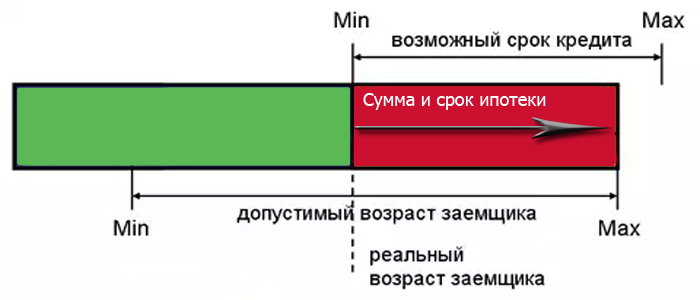

Возраст

Соответствие установленным возрастным порогам (так в Сбербанке от 21 до 65 лет) являются не только одним из самых строгих требований банков, но и одним из факторов, влияющих на итоговую сумму.

[color-box color=»leftblue»]Чем ближе возраст клиента к 21 году или пенсионному возрасту, тем меньше будет итоговый размер. Причем, учитывается даже то, в каком возрасте будет заемщик на момент внесения последнего взноса.[/color-box]

Поручители и созаемщики

Наличие поручителей или созаемщиков по кредиту – положительный фактор. И вот почему:

- Если у клиента есть надежный поручитель, то для банка снижаются риски, а значит и ипотека увеличивается. Ведь поручитель является одной из гарантий того, что долг в итоге будет погашен, даже в том случае, если заемщик потеряет свой источник дохода или даже трудоспособность;

- При наличии созаемщиков, доход рассчитывается иначе. В данном случае, будет учитываться доход каждого из заемщиков, что, соответственно, увеличивает займ.

Подробнее о созаемщиках мы писали в этой статье.

Рекомендуем к просмотру:

Стоимость залогового имущества

Обычно, залоговым имуществом становится жилье, которое было куплено при ипотечном кредитовании.

Почему это влияет на величину долга вполне понятно, ведь кредитору должен дать клиенту сумму, которой ему и не хватает для покупки квартиры. Однако это правило применяется и в тех случаях, когда залогом становится уже имеющееся в собственности клиента имущество.

[color-box color=»blackss»]Объясняется это тем, что если клиент не может погасить долг, то банк вынужден изъять у него залоговую недвижимость и продать ее, тем самым компенсировав свои расходы и сняв ответственность с заемщика. И поэтому, чем выше стоимость залога, тем больше будет займ.[/color-box]

Возможности

Экономический кризис затронул даже кредитные организации. Из-за него, люди стараются брать меньше долгов, что снижает объем по кредитованию у того или иного банка. Соответственно, и его финансовые возможности по этой причине постепенно снижаются.

Это те самые учреждения, которые умеют зарабатывать на этом продукте и выдавать большое количество займов.

Банки не могут выдать клиенту деньги в большом размере, если этого не позволяет их текущее финансовое состояние.

[color-box color=»orange»]Причина не только в банальном отсутствии денег, но и в возможных рисках. Ведь если клиент не сможет вернуть такому кредитору большую сумму, то это утяжелит его и без того непростое положение.[/color-box]

Минимальный и максимальный размер ипотеки

Максимальный и минимальный порог отличается для каждого банка. Это определяется:

- Его финансовыми возможностями. Не каждая кредитная организация может себе позволить давать кредиты больше 1 000 000 рублей, из-за чего минимальная сумма ипотечного кредита также будет ниже;

- Его направленность. Некоторые банки специализируются конкретно на крупных займах, а определенное число кредиторов – именно на кредитах в небольших размерах. Это влияет на максимальную сумму и на то, от какой дают ипотеку.

Поэтому стоит выбирать кредитора, исходя из того, сколько именно Вам не хватает для покупки недвижимости. Ровно также необходимо и указывать желаемую величину ипотеки. Так, если квартира стоит 2 000 000 рублей, но вместе с этим у Вас уже имеется 1 800 000, то нет необходимости брать ипотеку на 2 миллиона.

[color-box color=»green»]Обратите внимание! Оформление небольшого займа выгоднее для заемщика. Дело в том, что чем больше займ, тем выше процентная ставка. Плюс, отдавая большой кредит, Вы будете платить кредитору проценты дольше, что увеличит общую сумму, которую Вы отдаете. К тому же, при хорошем уровне дохода, небольшом сроке кредитования и крупном займе, увеличивается регулярный платеж месяц.[/color-box]

Какой размер ипотеки могут предложить кредиторы?

Для того, чтобы лучше понимать, в какой банк лучше обратиться для получения нужного количества средств, необходимо быть в курсе того, на какую минимальную сумму можно взять ипотеку.

[table id=179 /]

Можно заметить, что ни один из популярных кредиторов не может предложить клиенту займ, величина которого была бы меньше 100 000 рублей. В основном, фигурирует сумма в 300 000 рублей. Эти кредитные организации специализируются на выдаче крупных займов, что подтверждают их максимальные размеры ипотечных кредитов.

[table id=180 /]

Обратите внимание! В одной из своих статей мы рассмотрели ипотеку в Абсолют Банке.

Ипотека определяется множеством факторов. В основном, на него влияет уровень дохода и определенные обстоятельства, которые могут так или иначе на него повлиять. Но даже при полном соответствии требованиям банка, клиент может не получить желаемую сумму, если она не соответствует возможностям или направлению кредитной организации.

Будет полезно просмотреть: