Существуют ситуации, когда банк может выплатить заемщику часть потраченных на покупку квартиры средств – это называется возврат процентов.

Существуют ситуации, когда банк может выплатить заемщику часть потраченных на покупку квартиры средств – это называется возврат процентов.

Некоторые путают возврат по ипотеке с налоговым вычетом, но это разные процедуры, которыми можно пользоваться одновременно.

Налоговый вычет

Существует так называемый НДФЛ – налог на доходы физических лиц. Он выплачивается автоматически вашим работодателем.

[color-box color=»greydocss»]Для таких лиц, имеющих официальный доход и собирающихся приобрести недвижимость в кредит – есть возможность получить часть денег назад или же погасить часть долга. Заемщику возвращают часть денег, заработанных им за время официального трудоустройства.[/color-box]

Есть два варианта получения такого вычета:

[table id=158 /]

В случае досрочной выплаты ипотеки – возврат средств возможен, но не всегда. Но в принципе, стоит попробовать.

Получение вычета в налоговой

По окончании календарного года вы можете подать заявление для возврата средств, для этого нужно:

По окончании календарного года вы можете подать заявление для возврата средств, для этого нужно:

- Заполнить декларацию по форме НДФЛ-3 – взять образец в налоговой или же найти в Интернете;

- Запросить справку о доходах(НДФЛ-2) из официального места работы;

- Подготовить все необходимые документы и их копии;

- Назвать реквизиты банковского счета;

- Ожидать решения в течение 30 дней.

Получение вычета через работодателя

Также можно вернуть деньги через официальное место работы:

- Оформить все необходимые документы, доказывающие ваше право на получение денег;

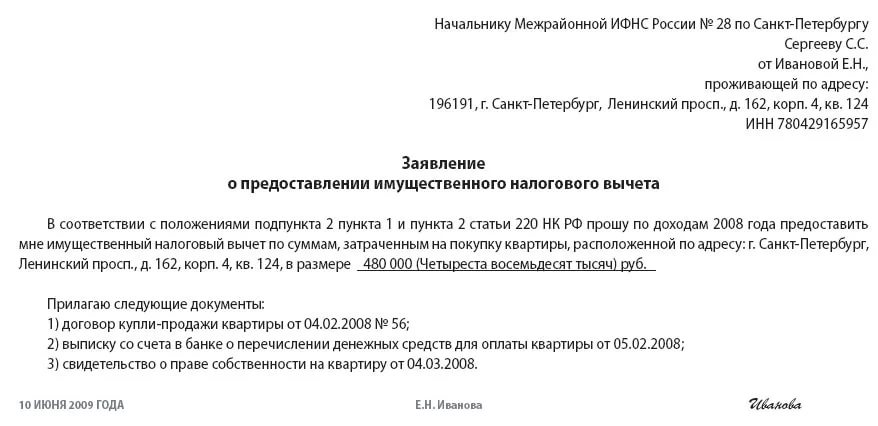

- Написать заявление в налоговую, в отделение по месту жительства, на получение вычета;

- Предоставить все необходимые бумаги;

- Ожидать уведомления из инспекции (30 дней);

- Выдать уведомление работодателю, позволяющее не взимать налог с заработной платы.

Кто может оформить налоговый вычет?

Есть определенный круг лиц, которые могут получить компенсацию:

Есть определенный круг лиц, которые могут получить компенсацию:

- Лица, получающие вычет впервые;

- Лица с официальными доходами, регулярно выплачивающие НДФЛ;

- Иностранные граждане, проживающие на территории РФ сверх одного календарного года;

- Лица с другим видом заработка, выплачивающие налог по ставке 13%;

- Лица, взявшие кредит на приобретение квартиры.

Также есть люди, лишенные права на получение вычета:

- Пенсионеры;

- Лица без официального дохода;

- Женщины в декрете;

- Лица без места работы;

- Лица, ранее получавшие вычет;

- Лица, которые приобрели квартиру у родственников;

- Частные предприниматели;

- Нерезиденты РФ.

Случаи, в которых можно получить выплаты:

- Расходы, потраченные на приобретение недвижимости;

- Расходы, потраченные на приобретение земли и недвижимости на данном земельном участке;

- Расходы, связанные с ремонтом квартиры, в случае если квартира покупалась без отделки;

- Расходы, связанные с выплатами по ипотечному кредиту.

Налоговый вычет с покупки жилья

Каждый заемщик, покупающий квартиру в кредит, может рассчитывать на возмещение уплаченных денег. Сумма выплат берется с процентов по кредиту, которые считаются деньгами, потраченными на приобретение жилья.

[color-box color=»greydockc»]Если вы приобрели квартиру до 1 января 2014 года, то в соответствии с законом о возврате средств вы получаете НДФЛ целиком, без ограничений.[/color-box]

В случае, когда квартира покупалась супругами – оба лица могут претендовать на вычет. Разделение суммы будет происходить в соответствии с долями каждого из супругов. Наряду с этим, если один из пары уже получал вычет, то второе лицо не может получить более 50% от исходной суммы.

Рекомендуем к просмотру:

В определенных случаях налоговая может отказать в возврате средств:

- Недвижимость была приобретена для сотрудника, но не на его имя;

- Если квартира была куплена за счет субсидий;

- Если акт купли-продажи был заключен между родственниками;

- Если акт купли-продажи был заключен между работником и работодателем.

Как рассчитать сумму вычета?

Сумма, которую вы можете получить обратно зависит от уплаченного НДФЛ и денег, потраченных на приобретение недвижимости.

Максимальные деньги, которые вы сможете вернуть – 3 млн. рублей.

[color-box color=»greydockc»]С ипотечного кредита возвращается 13% от общей суммы и только единожды.[/color-box]

В течение года вы можете запросить вычет, не превышающий ваши выплаты с зарплаты — в налоговой. В таком случае, процесс выплат может растянуться на несколько лет – до полного возврата необходимой суммы.

Когда можно подать заявление на получение вычета?

Право на получение выплат за налоги возникает, как только владелец регистрирует право на собственность купленной недвижимости.

[color-box color=»leftblue»]Подать заявление можно спустя любое количество времени после покупки квартиры в ипотеку, однако получить сумму налога обратно – только за ближайшие три года.[/color-box]

Заявление на вычет по ипотечным процентам также можно подать отдельно от вычета на возврат денег, потраченных на приобретение недвижимости.

Получение вычета в Сбербанке

У вас есть возможность возврата налогов в том случае, когда:

У вас есть возможность возврата налогов в том случае, когда:

- Вы брали ипотеку на приобретение жилья;

- Страховали в банке жизнь;

- Брали кредит на оплату обучения;

- Перечисляли деньги на благотворительные мероприятия.

Во всех случаях, кроме последнего у вас есть возможность вернуть часть суммы. В случае благотворительности можно вернуть выплаты без ограничений.

Сбербанк предоставляет платные услуги банковского консультанта, который заполнит все бумаги вместо вас.

В таком случае – вы выбираете консультанта, который ознакомит вас с необходимой процедурой, затем фотографируете нужные документы и отправляете служащему банка, который заполняет декларацию.

В результате вы получаете готовую декларацию, которую сдаете в налоговую, что существенно экономит ваше время.

Особенности выплат государством

Касательно того, как выплачиваются средства государством, то существуют некоторые особенности по возврату:

- Военная ипотека – несмотря на то, что по такой ипотеке военные получают средства из государственного бюджета, при покупке квартиры возможно вернуть часть денег. Сумма выплат ограничена 2 млн. рублей;

- Материнский капитал – согласно федеральному закону «О дополнительных мерах государственной поддержки семей, имеющих детей» государство дает право использовать материнский капитал для выплат ипотечного кредита, даже без достижения ребенком 3 лет, как было до 1 января 2009 года. Также, средствами по материнскому (семейному) капиталу может пользоваться не только мать, но и отец – в таком случае нужно письменное разрешение матери. Чтобы получить сертификат материнского (семейного) капитала необходимо обратиться в отделение пенсионного фонда по месту жительства.

Особенности выплат для супругов

Есть несколько вариаций, в зависимости от того, каким способом приобреталась квартира:

Есть несколько вариаций, в зависимости от того, каким способом приобреталась квартира:

- Долевая собственность – в таком случае доли супругов на квартиру четко распределены договором с банком – вычет происходит в соответствии с долями каждого, однако с 2015 года вычет распределяется в соответствии с доходами мужа и жены. В ситуации, когда официально работают оба – выплата происходит в зависимости от расходов, а если официально работал только один из супругов – распределение расходов производится самой парой;

- Совместная собственность – распределение происходит по договоренности между супругами, по умолчанию вычет разбит на две равные части, но может варьироваться от 0% до 100%. Стоит помнить, что каждый из пары может рассчитывать на максимальную сумму в 2 млн, а заявление подается только один раз, без дальнейшей возможности изменить соотношение;

- Распределение долей выплат по ипотечным процентам – до 1 января 2014 года доли распределялись в том же соотношении, что и основной вычет, однако с 1 января 2014 года – это отдельная сумма, которая может выплачиваться в другой пропорции;

- Жилье оформлено только на одного из супругов – вычет может быть оформлен даже в таком случае, так как все имущество является общим. Выплаты может получить единолично супруг, на которого оформлена квартира или в соответствии с договором между мужем и женой.

Будет полезно просмотреть:

Процедура оформления вычета

Перед оформлением вычета необходимо выплатить некоторую часть ипотеки. Однако лучше не торопиться и подать заявление уже после полного закрытия кредита.

Перед оформлением вычета необходимо выплатить некоторую часть ипотеки. Однако лучше не торопиться и подать заявление уже после полного закрытия кредита.

У заемщика есть три года, чтобы эти деньги не сгорели для выплат.

Общий порядок возврата:

- Сбор всех нужных документов, так же необходимо сделать ксерокопии всех этих документов;

- В определенных случаях, так если квартиру приобретали супруги, нужны дополнительные документы – свидетельство о браке или же бумага, свидетельствующая о выплате по кредиту;

- После получения уведомления стоит позвонить в налоговую, и сообщить о способе получения денег;

- Если вы выбрали вариант, связанный с работодателем, необходимо взять документы для работы;

- При получении средств в ИФНС, необходимо выдать реквизиты банковского счета.

Необходимые документы

Все бумаги, необходимые для процедуры возмещения делятся на три группы – самые необходимые, документы на недвижимость и документы, связанные с кредитом.

[table id=159 /]

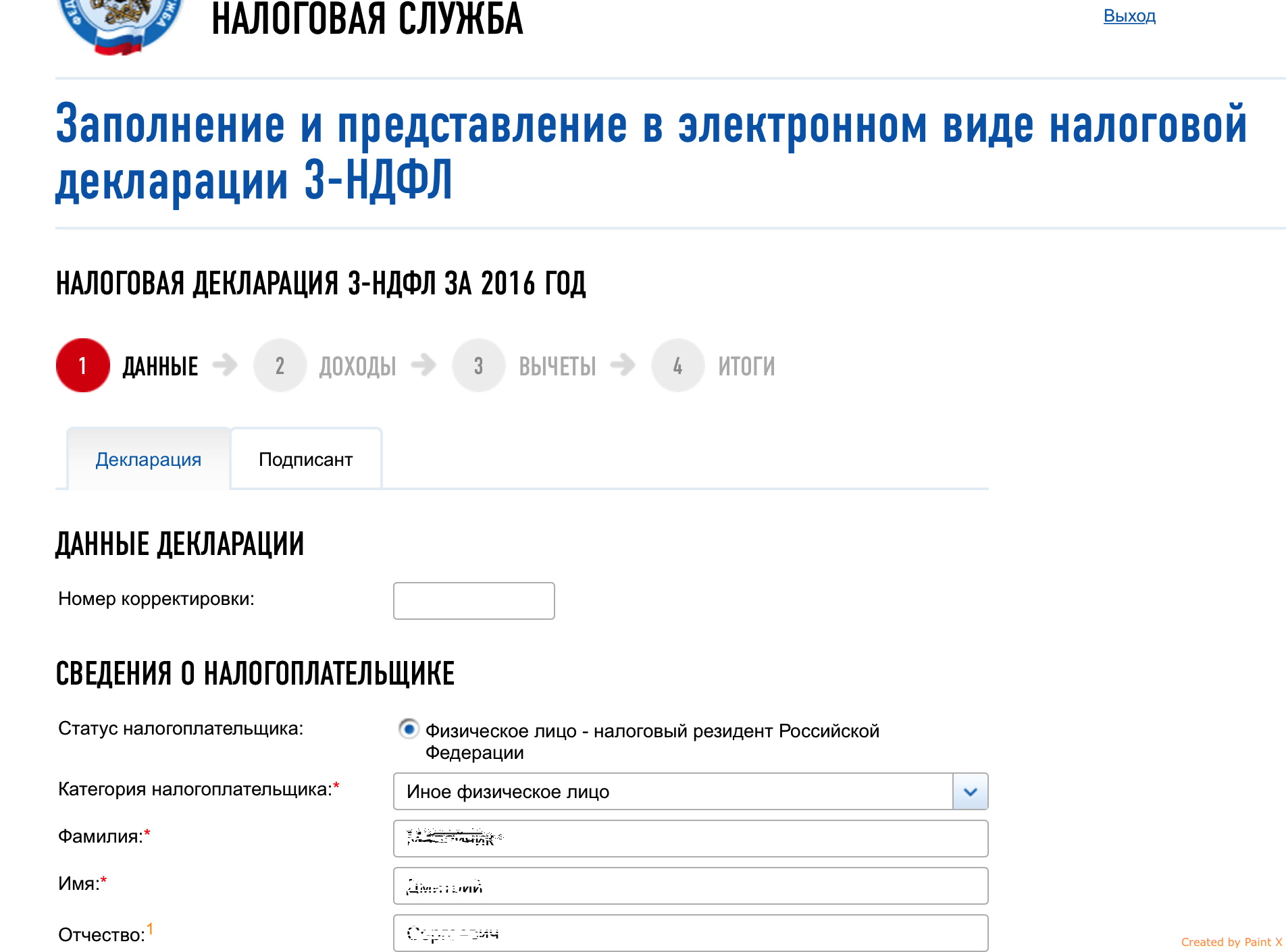

Особенности заполнения декларации

Данная бумага необходима для возврата потраченных денег – это вид отчетности о налогах заемщика за текущий год.

Подать декларацию можно лично или с помощью работодателя, который выступает официальным налоговым агентом.

Для правильного заполнения декларации вам понадобится ряд документов:

- Паспорт и ИНН;

- Договор на покупку квартиры;

- Свидетельство на регистрацию квартиры;

- Справка о доходах;

- Банковская карта и ее реквизиты.

Фотогалерея:

Бумага, заполненная по форме 3-НДФЛ, состоит из пяти листов:

- Титульная страница – содержит все основные сведения о налогоплательщике: ФИО, адрес проживания, ИНН, номер телефона. Также внизу страницы расположено два пункта, состоящие из части, заполняемой заемщиком – подпись и дата и части, которую заполняет служащий инспекции;

- Раздел 1 – данные о налоговой истории заемщика;

- Раздел 2 – расчеты налогов, в соответствии с информацией о доходах;

- Лист А – информация о доходах, берется из формы 2-НДФЛ;

- Лист Д1 – расчет налогового вычета, связанного с расходами на приобретение новой квартиры;

[color-box color=»leftblue»]При сдаче декларации в налоговую следует скрепить все листы, подписать их и проставить везде дату (в формате ДД.ММ.ГГГГ), а также на титульном листе прописать количество листов в необходимой графе.[/color-box]