При покупке жилья в ипотеку, заемщики чаще выбирают вторичку. Это связано не только с большей лояльностью кредиторов к таким объектам недвижимости, но и с общим удобством для клиентов.

[color-box color=»leftblue»]Но прежде, стоит разобраться – в чем преимущество такой покупки, и каким образом будет выглядеть весь процесс сделки.[/color-box]

Плюсы и минусы ипотеки на вторичку

Покупка вторичного жилья отличается своими преимуществами и недостатками. И их стоит рассмотреть в первую очередь, прежде чем выбирать такую программу по ипотеке.

К минусам можно отнести следующее:

- Возможно возникновение юридических сложностей из-за предыдущих владельцев;

- Годовая ставка на такой вид жилья обычно выше;

- Трудно подобрать жилье по своим финансовым возможностям;

- В основном такая недвижимость стоит дороже;

- Редко попадаются вторичное жилье, расположенное в районе с хорошей инфраструктурой.

[color-box color=»green»]Однако все эти недостатки легко компенсируются многочисленными преимуществами. Вам не придется ждать окончания строительства и передачи прав собственности, как в случае с новостройками.[/color-box]

Помимо того, такие кредиты не несут никаких рисков для банка, и поэтому часто банки оформляют ипотеку на вторичку с более выгодными условиями ипотеки. Да и банк в принципе легче дает деньги на покупку такого жилья, чем на жилье в строящихся домах.

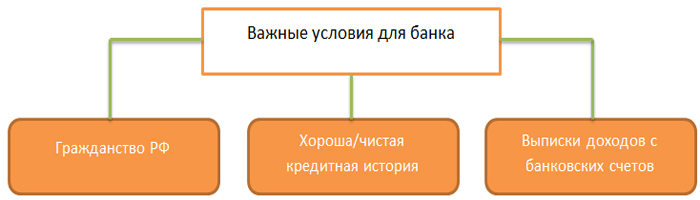

Требования к заемщикам

Прежде, чем подавать заявку, стоит ознакомиться с критериями, по которым банк отбирает заемщиков. В зависимости от банка, перечень требований может дополняться. Однако большинство банков оформляют ипотеку на вторичку, опираясь на стандартные условия.

А именно, заемщик должен:

- Быть гражданином РФ;

- Не младше 23 и, на момент внесения последнего платежа по ипотеке, не старше 60 (некоторые банки ставят порог в 21-70 лет);

- Место регистрации и трудоустройства должно находиться в регионе расположения банка;

- Не меньше 1 года общего стажа;

- Не меньше полугода стажа на последнем рабочем месте;

- Наличие постоянного дохода в достаточном размере;

- Отсутствие судимостей;

- Хорошая кредитная история.

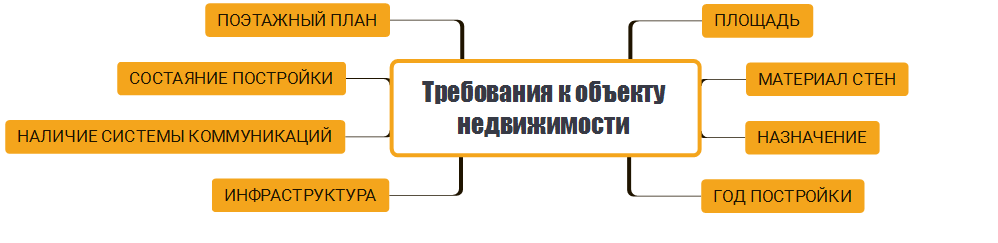

Требование к объекту недвижимости

К имуществу, которое Вы собираетесь приобрести в ипотеку, также будут определенные требования. Банк должен одобрить этот объект недвижимости, прежде чем выделять средства на его покупку.

А для этого, он должен полностью соответствовать установленным банком критериям.

[color-box color=»yellow»]

Проводя оценку, кредиторы обычно обращают внимание на:

- Визуальная составляющая. Рассматриваются материалы, из которых изготовлен дом, его состояние;

- Наличие системы коммуникаций. Любое жилье должно обладать системой поставки коммунальных ресурсов, таких как газ, электричество, канализация, вода и прочее;

- Расположение дома. Оценивается общая инфраструктура, удаленность недвижимости от магистралей, необходимых объектов и банка;

- Количество этажей;

- Год, в который дом был построен;

- Обременение, в виде прав иных лиц на это жилье.

[/color-box]

Условия ипотеки на вторичное жилье

Условия ипотеки отличаются в зависимости от банка и выбранной заемщиком программы. Однако чаще всего кредиторы устанавливают такие параметры ипотеки на вторичное жилье:

- Срок ипотеки от 1 до 25 лет;

- Величина взноса по ипотеке должна составлять 15-25%;

- Годовая ставка 15%;

- Стоимость ипотеки не менее 500 000 рублей;

- Отсутствие комиссии за досрочное погашение долга.

Рекомендуем к просмотру:

[color-box color=»greyzz»]Можно сделать вывод, что кредиторы позволяют заемщику взять ипотеку на крупную сумму, позволяя погасить ее даже в самые краткие сроки. И наряду с этим годовая ставка относительно небольшая.[/color-box]

Порядок оформление ипотеки на вторичку

Ипотека на вторичку оформляется в несколько простых шагов:

- Сбор и подготовка требуемых документов;

- Выбор банка;

- Подача и одобрение заявки;

- Подбор жилья;

- Оценка недвижимости;

- Оформление соглашений с банком и продавцом квартиры.

Выбор банка

Сейчас программу по покупке вторичной недвижимости предоставляют практически все банки, которые предлагают услугу ипотечного кредитования. Их условия достаточно схожи между собой, и поэтому заемщики часто сталкиваются с проблемой выбора наиболее выгодного кредитора.

Стоит рассмотреть предложения лидирующих банков, чтобы оценить условия, которые встречаются чаще всего:

[table id=188 /]

Необходимый список документов

Данный список бумаг является стандартным, однако некоторые банки могут попросить принести дополнительные документы. Но вам так или иначе понадобится:

- Удостоверение личности;

- СНИЛС;

- Документ о Ваших доходах за последние полгода;

- Если Вы вступили в брак или у Вас есть дети, нужно принести соответствующие свидетельства;

- Копия трудовой книжки (заверенная нотариусом).

Фотогалерея:

Подача заявки на рассмотрение в банк

Заявление на ипотеку нужно подать еще до того, как вы начали выбирать объект недвижимости. Перед заполнением бланка заявления, стоит собрать вышеперечисленные документы и принести с собой в банк.

Заявление на ипотеку нужно подать еще до того, как вы начали выбирать объект недвижимости. Перед заполнением бланка заявления, стоит собрать вышеперечисленные документы и принести с собой в банк.

Если вы подаете его в электронном виде, приложите к документу сканы документов.

[color-box color=»rblockquote»]После этого, банк начнет процедуру проверки Ваших документов и соответствия Вас требованиям. Если все в порядке, то банк даст Вам около 3 месяцев. В это время, Вы можете заняться поиском подходящего жилья.[/color-box]

Особенности выбора квартиры

В случае с покупкой вторички, нужно быть особенно внимательным с документами. Вам необходимо проверить, что жилище действительно принадлежит продавцу, и на него нет прав собственности у третьих лиц.

Будет полезно просмотреть:

Помимо того, стоит обратить внимание на следующее:

- Наличие системы коммуникаций;

- Соответствие расположения комнат плану квартиры;

- Если была перепланировка, в паспорте жилья должны быть заметки об этом.

Обратите внимание! Если Вам известно, по каким критериям банк будет оценивать жилье, то при выборе жилья используйте именно эти критерии.

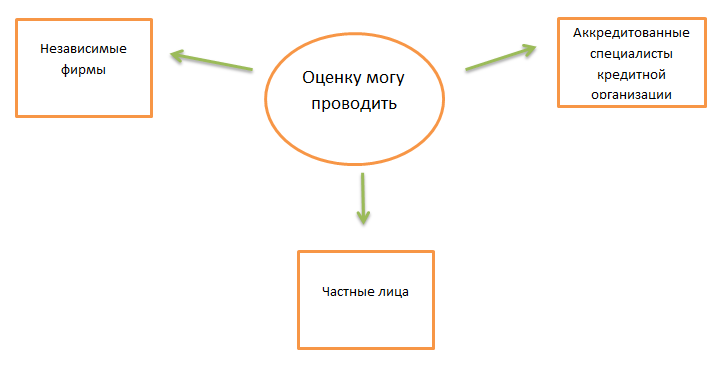

Оценка квартиры

Оценка объекта недвижимости проводится экспертами, которые составляют документацию об этом жилье и отправляют ее банку. Иногда эти бумаги сразу отдают заемщику.

[color-box color=»blueea»]Вы можете нанять независимых оценщиков, однако чаще банк пришлет своих специалистов. И даже в последнем случае их работу придется оплачивать Вам. Вся эта процедура необходима для определения рыночной стоимости жилья.[/color-box]

Сбор документов по квартире и получение решения банка

Кроме бумаг, которые придется собрать для подачи заявления, в процессе оформления ипотеки Вам необходимо получить такие документы:

Кроме бумаг, которые придется собрать для подачи заявления, в процессе оформления ипотеки Вам необходимо получить такие документы:

- Соглашение купли-продажи жилья;

- Документ о праве собственности;

- Выписка из Реестра;

- Отчет оценщиков;

- Согласие супруга продавца на продажу жилья или документ о том, что он не состоит в браке (заверенный);

- При наличии у него детей, стоит получить разрешение органов опеки;

- Удостоверение личности продавца или учредительные бумаги, если Вы покупаете у юридического лица.

Фото документов:

Собрав и передав их банку, Вы получаете дату оформления договора. В назначенный срок Вы приходите в банк, на подпись ипотечного соглашения и прочих бумаг. В них входят и документы о страховке.

[color-box color=»greyds»]Обратите внимание! Страхование ипотечного займа обязательно в большинстве банков. При отказе, Вам могут не одобрить ипотеку или значительно увеличить процентную ставку (или же сумму первого взноса).[/color-box]

Регистрация жилья

Оформив сделку, необходимо зарегистрировать ипотеку в Реестре. Вместе с продавцом нужно посетить отдел ЕГРП и зарегистрировать факт перехода прав владения ипотечной недвижимостью.

Оформив сделку, необходимо зарегистрировать ипотеку в Реестре. Вместе с продавцом нужно посетить отдел ЕГРП и зарегистрировать факт перехода прав владения ипотечной недвижимостью.

Вся процедура займет 10 дней, и в ее процессе придется заплатить госпошлину. После, Вы получите документ о Вашем праве собственности. После, нужно вернуться в банк с полученными документами.

Как снизить процент по ипотеке?

Банк не всегда устанавливает выгодную годовую ставку. Но есть несколько способов для ее снижения.

А именно:

- Застраховать недвижимость, сделку или свою жизнь. Обычно, это снимает 1-2%;

- Привлечь деньги из материнского капитала. Это госпрограмма, с установленной низкой ставкой;

- Пройти по программе ипотеки для молодых семей.

Это стоит знать:

Можно ли взять ипотеку без первоначального взноса?

Не у каждого заемщика есть достаточное количество средств для внесения первого взноса. Понимая это, кредиторы предлагают особые программы, не требующие первоначального платежа.

Не у каждого заемщика есть достаточное количество средств для внесения первого взноса. Понимая это, кредиторы предлагают особые программы, не требующие первоначального платежа.

Однако, так как его отсутствие – это своеобразный риск для банка, условия такой ипотеки будут не слишком выгодными. Ставка повысится, а срок ипотеки уменьшится. Но есть и более безболезненные варианты.

Одним из них является ипотека под залог уже имеющейся в вашей собственности недвижимости.

[color-box color=»greydockc»]А также, можно воспользоваться жилищным сертификатом или сертификатом о получении материнского капитала. Это позволяет пройти по специальной программе ипотеки, согласно которой первый взнос вместо вас платит государство.[/color-box]

Итог

Оформить ипотеку на вторичное жилье не слишком трудно, если Вы точно знаете, как нужно действовать. Необходимо получить как можно более полные сведения о жилье от его продавца.

Оформить ипотеку на вторичное жилье не слишком трудно, если Вы точно знаете, как нужно действовать. Необходимо получить как можно более полные сведения о жилье от его продавца.

Старайтесь уточнять всю информацию у сотрудников банка и прочих, участвующих в сделке, лиц. При наличии затруднений, стоит обратиться к юристу или другим специалистам.

Таким образом, Вы точно сможете избежать всевозможных неприятностей, которые могут возникнуть в процессе оформления.