При упоминании слова ипотека на ум приходят понятия «кабала» и «рабство».

Но есть счастливчики, которым удаётся выбраться из неволи, погасив долг перед банком раньше срока.

[color-box color=»leftblue»]Разберёмся, как и когда происходит досрочное погашение ипотеки.[/color-box]

Виды ипотечных платежей

Чтобы разобраться в тонкостях досрочного погашения ипотеки нужно знать, как «устроен» платёж.

До недавнего времени банки предлагали заёмщику два варианта:

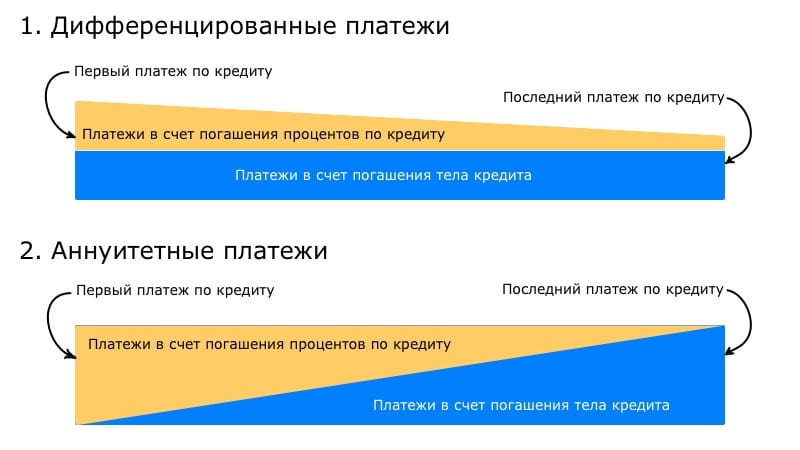

- Дифференцированный платёж;

- Аннуитетный платёж.

Суть первого: каждый следующий платёж меньше предыдущего, потому что существенную часть в структуре взноса занимает плата по «телу» кредита. С каждым платежом оно уменьшается, а с ним и проценты. Платежи поначалу существенные, зато переплата по кредиту вполне приемлемая. Этот тип платежа практически исчез с ипотечного рынка России.

[color-box color=»greydocks»]Лет 5-7 назад можно было оформить кредит в Сбербанке по дифференцированной системе, но теперь банк предлагает только вариант аннуитета.[/color-box]

Чем он плох? Тем, что существенную часть каждого платежа в первые годы составляют проценты по кредиту, а доля оплаты по самому долгу мала. Зато при такой системе размер месячного взноса меньше, что делает ипотеку доступной для менее состоятельных россиян.

Рекомендуем к просмотру:

Наглядно разница между аннуитетным и дифференцированным платежами показана в таблице 1 (срок и процентная ставка условные, приведён график на первые полгода кредитования):

Таблица 1: Пример графиков с аннуитетными платежами

Условия: График аннуитетных платежей (кредит 5 млн. рублей на 5 лет, годовая ставка 10%)

[table id=116 /]

Таблица 2: Пример графиков с дифференцированными платежами

Условия: График дифференцированных платежей (кредит 5 млн. рублей на 5 лет, годовая ставка 10%)

[table id=117 /]

В первом случае за полгода клиент уменьшил тело кредита на 395 572,66 рублей, а во втором сразу на 500 000,00. Чем больше сумма долга, тем дороже обходится пользование чужими деньгами.

Что делать? Если финансы позволяют, устроить дифференцированные платежи самостоятельно! Для этого регулярно добавлять к месячному платежу любые свободные деньги. Даже лишние две тысячи, прибавленные к стандартному взносу, снижают общую переплату на десятки тысяч!

[color-box color=»blueea»]Более подробно о видах платежей по ипотеке мы писали в этой статье.[/color-box]

Досрочное погашение ипотеки: особенности, необходимые документы

С учётом остатка долга и размера накопленных сумм, которые можно пустить на платёж по ипотеке, вариантов досрочного погашения два:

С учётом остатка долга и размера накопленных сумм, которые можно пустить на платёж по ипотеке, вариантов досрочного погашения два:

- Выплатить часть долга;

- Закрыть кредит полностью.

Нужно ли уведомлять банк заранее? Порядок действий заёмщика, в каждом случае:

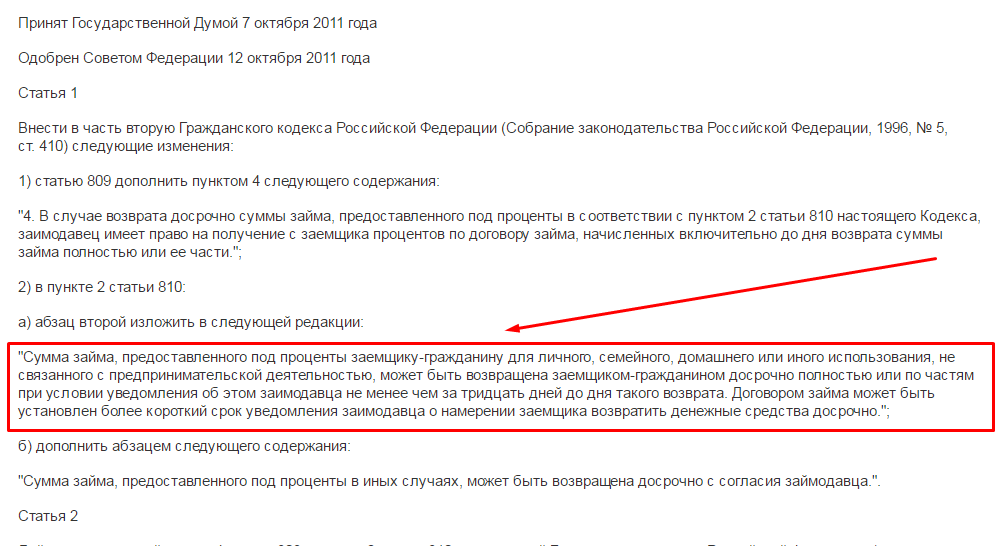

- Право на досрочное погашение закреплено в Федеральном Законе №284 от 01.11.2011 г.

- Мораторий банка на эту процедуру в течение первых дней, месяцев, лет данным нормативным актом запрещён.

- Штрафы за раннее погашение незаконны.

- Кредитор может прописать в договоре условия, обязывающие заёмщика предупредить о досрочной выплате за 30 дней (статья 810 Гражданского Кодекса, п. 2). Практика показывает, что не все банки этим правом пользуются. Некоторые призывают гасить кредиты через интернет-банкинг без визита в офис. Встроенный калькулятор тут же сделает перерасчёт. Однако новый график, подтверждающий пересчёт процентов, получить в бумажном виде стоит. Оформляется перерасчёт при досрочном погашении Дополнительным соглашением к кредитному договору.

- Любые операции по счёту без письменного распоряжения владельца незаконны. Так в ВТБ24 строго соблюдают правила: если сам заёмщик не может явиться в банк, его представителю потребуется нотариальная доверенность на частичное погашение или закрытие кредита.

Таким образом, чтобы оформить досрочное погашение, клиент должен предоставить:

- Паспорт (оригинал);

- Кредитный договор;

- Нотариальную доверенность и паспорт (для представителя заёмщика).

Фото документов:

Закрытие кредита: нюансы

Учитывая особенность аннуитетных платежей, полное досрочное погашение разумно делать именно в первые годы кредитования.

Учитывая особенность аннуитетных платежей, полное досрочное погашение разумно делать именно в первые годы кредитования.

Для убедительности приводим расчёт переплаты по кредиту:

- С досрочным погашением через 12 месяцев от начала;

- За год до конца срока.

Как и в Таблице 1 кредит в 5 млн. рублей взят на 5 лет под 10% годовых:

Таблица 3: Сравнение переплаты при полном погашении после 1 года кредитования и за 12 месяцев до конца договора

[table id=118 /]

Чем ближе дата погашения к концу срока, тем больше переплата за пользование деньгами.

Совет: через пару дней после внесения суммы долга закажите в банке справку о закрытии кредита. Она подтверждает, что у банка нет вопросов к заёмщику. Эта формальность гарантирует, что «не всплывут» недоплаты, выросшие до солидных штрафов.

Процедура закрытия требует времени, поэтому лучше посетить кредитный отдел спустя несколько дней после внесения долга.

Частичное погашение: два сценария

Если у заёмщика появились свободные деньги, возникает вопрос, стоит ли отправить их на досрочное погашение ипотеки.

Если у заёмщика появились свободные деньги, возникает вопрос, стоит ли отправить их на досрочное погашение ипотеки.

Нужно прикинуть, есть ли возможность вложить деньги с большей выгодой (драгметаллы, инвестиционные фонды и т.д.)

[color-box color=»green»]Разумнее получить повышенный доход, по сравнению с той суммой, что удастся выгадать от «досрочки».[/color-box]

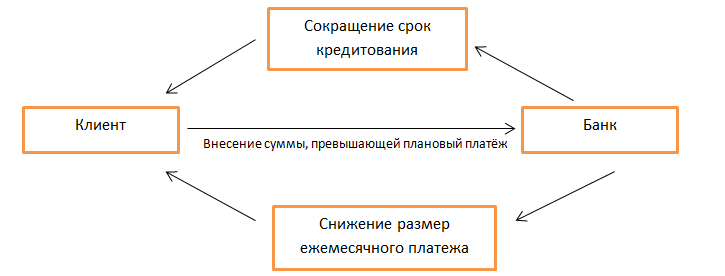

При досрочном внесении суммы, превышающей плановый платёж, клиент может рассчитывать на один из сценариев.

Частичная досрочная выплата позволяет:

- Либо сократить срок кредитования;

- Либо снизить размер ежемесячного платежа.

Но не всегда есть право выбора:

- Плохая новость: банки прописывают в договоре один из вариантов. Если планируете погашать досрочно, ищите банк, чьи условия вас устраивают.

- Хорошая новость: крупнейший игрок рынка кредитного жилья Сбербанк в 2017 году предлагает оба варианта на выбор.

Нехитрый расчёт показывает, что вариант со сроком выгоднее: чем дольше пользуешься деньгами, тем больше платишь за это. Но если стоит задача уменьшить нагрузку на семейные финансы прямо сейчас, нужно выбирать второй сценарий.

Будет полезно просмотреть видео:

В случае досрочного погашения Сбербанк может отнести дополнительную сумму в счёт:

- Погашения процентов;

- Погашение основного долга.

[color-box color=»rblockquote»]Если «досрочка» внесена до месячного платежа, то прежде всего она пойдёт на погашение набежавших процентов, а остаток на погашение основного долга. Если в день платежа, то деньги отправляются на уменьшение «тела» кредита.[/color-box]

Как накопить на «досрочку»

Не стоит пренебрегать любыми способами для накопления даже скромных сумм:

[table id=119 /]

Мы уже писали в одной из своих статей о том что такое закладная на квартиру по ипотеке.

Итог: даже минимальное досрочное погашение сэкономит при аннуитетных платежах немалые суммы. Лучше вносить «досрочки» регулярно, хотя бы по 2-3 тысячи рублей.

[color-box color=»botle»]Порядок пересчёта платежей нужно уточнять в своей кредитной организации, общее правило для всех — отсутствие моратория и штрафных санкций на процедуру досрочного погашения.[/color-box]

А если есть возможность досрочного закрытия кредита, то не стоит откладывать даже на месяц.