При покупке недвижимости все граждане России имеют право на налоговый вычет — часть налога, ранее уплаченного с дохода человека. Неважно, как давно была приобретена недвижимость, к какой категории она относится, была ли она куплена на собственные средства или в ипотеку: вы имеете право на одноразовое возмещение 13% НДФЛ. В нашей статье мы расскажем, как вернуть налог с процентов по ипотеке.

Что такое налоговый вычет?

Физическое лицо должно уплачивать подоходный налог при получении дохода. Его ставка составляет 13% и взимается с доходов в виде заработной платы, отпускных, премий и других доходов от трудовых отношений, а также с доходов, полученных от продажи недвижимости. Статья 220 Налогового кодекса РФ предусматривает возврат процентов уплаченных банку по ипотеке любому лицу, которое приобрело недвижимость или долю в ней. Это известно как имущественный налоговый вычет.

Вычет не может быть заявлен:

- Самозанятым лицам, получающие доход от своей деятельности без оформления трудовой книжки или заработной платы.

- Лица, не имеющие постоянного места жительства в России.

- Лица, которые уже получили вычет за предыдущую покупку недвижимости

Право на возврат части НДФЛ имеют только налогоплательщики, купившие готовый дом, земельный участок или строящееся здание. Расходы на реконструкцию можно добавить к базе для расчета вычета, если вы купили дом в состоянии «ракушки» или недостроя, а сам вычет можно заявить не только на себя, но и на близкого родственника.

Если сумма налогооблагаемого дохода недостаточна для получения полного вычета сразу, ее можно разделить на несколько лет. Возврат выплачивается один раз в конце налогового периода или ежемесячно путем уменьшения НДФЛ, уплаченного с ваших доходов.

Основной налоговый вычет

Основной налоговый кредит — это сумма НДФЛ, которую можно вернуть, рассчитанная на сумму основного долга — кредитного корпуса. С 2014 года расчетная база ограничена максимум 260 тысячами рублей на одного заявителя — это 13% от 2 миллионов рублей. В то же время, если супруги приобрели недвижимость в ипотеку в период брака, каждый из них может претендовать на возврат налога в размере до 260 тысяч рублей в пределах суммы, доступной по ипотеке.

Если у одного из супругов нет возможности воспользоваться вычетом — он не является плательщиком налога на доходы физических лиц, так как работает индивидуальным предпринимателем или временно не трудоустроен, а стоимость имущества превышает 2 млн рублей, рекомендуется написать заявление в налоговую инспекцию о разделении вычета между супругами при оформлении возврата НДФЛ. В этом случае, когда второй супруг вернется на работу, наряду с уплатой НДФЛ, он сможет претендовать на вычет из оставшейся суммы основного долга по ипотеке.

Вычет по процентам

Налоговый вычет по процентам, уплаченным по кредиту, предоставляется только по целевым кредитам, и ипотека является одним из них. Как и вычет на капитал, вычет на проценты ограничен, но с более высокой базовой суммой — 3 млн рублей. Это означает, что на одного заявителя можно получить до 390 000 рублей. В то же время, распределение долей между супругами может быть произвольным в зависимости от дохода и может меняться каждый год.

Вы можете получить вычет по процентам только один раз и в отношении одного объекта недвижимости. Если вы закрыли ипотеку досрочно, она была небольшой и по ней выплачивались незначительные проценты, лучше сохранить вычет на будущее.

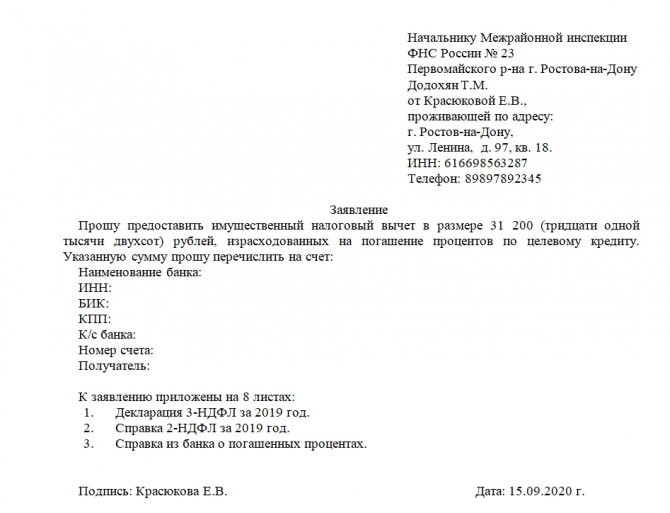

Заявление на вычет

Помимо того, что вычетом может воспользоваться только налогоплательщик, имеющий российское гражданство и купивший недвижимость в Российской Федерации, условиями для получения вычета понадобится:

- Скачайте справку 2-НДФЛ на сайте налоговой инспекции.

- Войдите на сайт и выберите вкладку «Доходы».

- Скачайте справку 2-НДФЛ за необходимый период, она находится в разделе «Справки о доходах» и загружается на устройство в виде zip-архива.

- Подайте декларацию 3-НДФЛ онлайн в своей налоговой инспекции.

- Зайдите в свой личный кабинет на сайте ФНС.

- Перейдите в раздел «Жизненные ситуации».

- Заполните декларацию онлайн или загрузите заранее подготовленный файл.

- Для подачи налоговой декларации требуется электронная подпись. Нажмите «Да» в открывшемся диалоговом окне, и сервис автоматически перенаправит вас на страницу, позволяющую прикрепить существующую электронную подпись или создать новую.

Банк поможет вам оформить налоговый вычет без ошибок и потери времени. Персональный менеджер заполнит за вас документы, подаст заявку на электронную подпись, подготовит декларацию и расскажет, как загрузить ее на сайт налоговой службы. После того как ФНС вернет деньги на ваш лицевой счет, вам нужно будет подать заявление на возврат излишне уплаченных средств на банковскую карту или распорядиться ими для уплаты налогов в новом налоговом периоде.

Если вы хотите оформить налоговый вычет через работодателя и ежемесячно получать возврат вместе с зарплатой, вам необходимо собрать тот же пакет документов, но подавать налоговую декларацию 3-НДФЛ не нужно. Вам необходимо направить все документы в налоговую инспекцию лично или через сайт ФНС вместе с заявлением, подтверждающим ваше право на имущественные налоговые вычеты. Ответ будет получен в течение 30 дней. Если он положительный, вы пишете заявление в бухгалтерию работодателя о предоставлении налогового вычета на основании уведомления из налоговой инспекции.

Преимущество этого способа получения имущественного вычета заключается в том, что не нужно ждать конца налогового года. Работодатель имеет право произвести вычет из суммы НДФЛ, подлежащей уплате в налоговом году, независимо от даты подачи окончательной налоговой декларации. Поскольку размер ежемесячного вычета рассчитывается от суммы ежемесячной зарплаты, здесь нет никакого противоречия: налог просто остается как ее часть.